使い方

FXオーダーとは?

「FXオーダー」とは、大口投資家がどの水準に注文を出しているかを把握するのに便利なツールです。 株式でいうところの「板情報」としての役割があります。

FXオーダーの読み方・使い方がわかるようになると上下のレンジの目安やストップを置く適切な水準を把握しやすくなります。 特に「厚め」と記載されているオーダーは要注意です。

FXオーダーの読み方・使い方がわかるようになると上下のレンジの目安やストップを置く適切な水準を把握しやすくなります。 特に「厚め」と記載されているオーダーは要注意です。

読み方・使い方

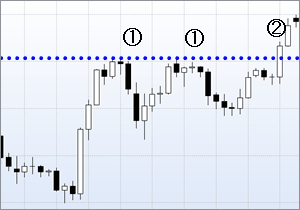

売り(売り厚め)

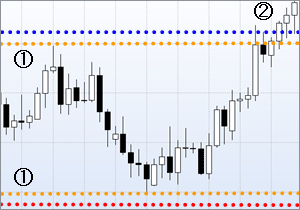

【例】100.00円 売り(売り厚め)

※図中:青ライン

※図中:青ライン

【説明】

ドル円の100.00円に売りオーダーが入っている状態。 同水準では上昇の勢いが抑制される可能性がある。

「売り厚め」については通常の「売り」よりもオーダーがまとまっている状態を指す。

「売り厚め」については通常の「売り」よりもオーダーがまとまっている状態を指す。

【想定される相場の動きは?】

| 図中① | : | オーダーがレジスタンス(抵抗)となる |

| 図中② | : | オーダーを突破し上昇幅を広げる |

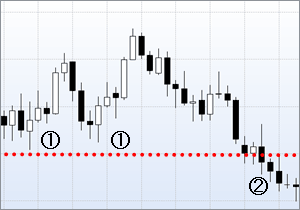

買い(買い厚め)

【例】100.00円 買い(買い厚め)

※図中:赤ライン

※図中:赤ライン

【説明】

ドル円の100.00円に買いオーダーが入っている状態。 同水準ではドル円は下落の勢いが抑制される可能性がある。「買い厚め」については通常の「買い」よりもオーダーがまとまっている状態を指す。

【想定される相場の動きは?】

| 図中① | : | オーダーがサポート(支持)となる |

| 図中② | : | オーダーを突破し下落幅を広げる |

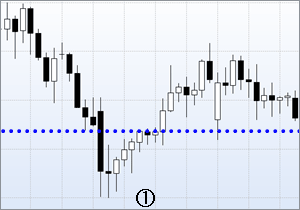

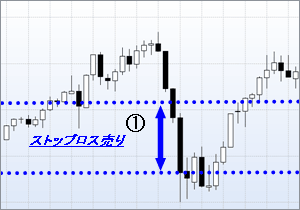

割り込むとストップロス売り

【例】100.00円 割り込むとストップロス売り

※図中:青ライン

※図中:青ライン

【説明】

ドル円が100.00円を割り込むとストップロス(損切り)の売りオーダーが入っている状態。ストップロスの売りをつけると下落スピードが速まる可能性がありロング(買い)ポジションを保有している場合は注意が必要。

【想定される相場の動きは?】

| 図中① | : | ストップロスの売りを巻き込み下落幅を広げる |

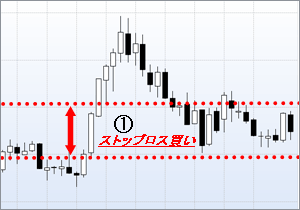

超えるとストップロス買い

【例】100.00円・100.50円 超えるとストップロス買い

※図中:赤ライン

※図中:赤ライン

【説明】

ドル円が100.00・50円を超えるとストップロス(損切り)の買いオーダーが入っている状態。ストップロスの買いをつけると上昇スピードが速まる可能性がありショート(売り)ポジションを保有している場合は注意が必要。

【想定される相場の動きは?】

| 図中① | : | ストップロスの買いを巻き込み上昇幅を広げる |

断続的にストップロス売り

【例】100.00-20円 断続的にストップロス売り

※図中:上下青ラインに挟まれたゾーン

※図中:上下青ラインに挟まれたゾーン

【説明】

ドル円が100.20円を割り込んでくると100.00円までストップロスの売りオーダーが並んでいる状態。ストップロスの売りを次々とつけながら下落していくことが見込まれることからロング(買い)ポジションを保有している場合は注意が必要。

【想定される相場の動きは?】

| 図中① | : | 複数のストップロスを巻き込みながら下落幅拡大 |

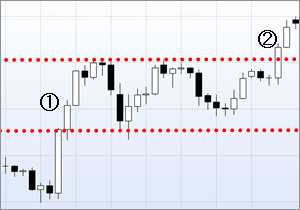

断続的にストップロス買い

【例】100.00-20円 断続的にストップロス買い

※図中:上下赤ラインに挟まれたゾーン

※図中:上下赤ラインに挟まれたゾーン

【説明】

ドル円が100.00円を超えると100.20円までストップロスの買いオーダーが並んでいる状態。ストップロスの買いを次々とつけながら上昇していくことが見込まれることからショート(売り)ポジションを保有している場合は注意が必要。

【想定される相場の動きは?】

| 図中① | : | 複数のストップロスを巻き込みながら上昇幅拡大 |

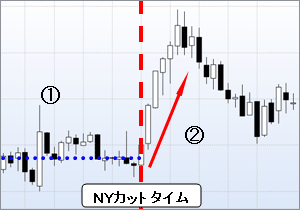

オプション(OP)●日NYカット

【例】100.00円 OP●日NYカット

※図中:青ライン(NYカットOP)/赤ライン(NYカットタイム)

※図中:青ライン(NYカットOP)/赤ライン(NYカットタイム)

【説明】

NYカットのオプション(OP)が設定されている状態。 NYカットのオプション(OP)については、 夏時間は日本時間で23時(午後11時)、冬時間は日本時間0時(午前0時)がカットオフ(権利行使期限)となる。 カットオフタイム前後では、オプションのポジション調整のために相場が大きく動くこともある。

【想定される相場の動きは?】

| 図中① | : | NYカットタイムまでは方向感ない動き |

| 図中② | : | NYカット後から方向性を持った動きに |

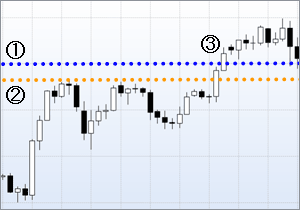

オプション(OP)バリア観測

【例】100.00円 OPバリア観測

【説明】

ドル円のOPバリアが設定されている状態。同OPを前に防戦売り(買い)による攻防が繰り広げられ、上昇(下落)が抑制されることも。ただし、一回OP水準に到達してしまうとストップロスを巻き込み上昇(下落)が一気に進むこともあるため注意が必要となる。

【想定される相場の動きは?】

| 図中① | : | 100.00円にOPバリアを観測(青ライン) |

| 図中② | : | OPバリアの手前での防戦売りが発生(橙ライン) |

| 図中③ | : | OPバリアの防戦売りを突破 |

ダブル・ノータッチ(DNT)OP 別称;レンジ・バイナリー

【例】95.00-100.00円 ダブル・ノータッチ(DNT)OP

※図中:上限(青)・下限(赤)

※図中:上限(青)・下限(赤)

【説明】

相場が一定の範囲内に収まれば、OPの買い手は利益を得ることができる。一定のレンジを設定し、ある期間内にドル円相場がこのレンジを外れると、OPの買い手の権利が消滅する。反対に、この範囲内で相場が膠着(こうちゃく)すれば、買い手は支払ったオプション料(プレミアム)に対して数倍の利益を手にすることができる。このため、レンジの上下に近づくと、このOPの損益をめぐるオペレーションによる防戦買いや防戦売りが出てくることになる。

【想定される相場の動きは?】

| 図中① | : | 防戦売り・防戦買い(橙ライン)によりOP権利消滅を阻止 |

| 図中② | : | 防戦売りを突破、OP権利が消滅(上値拡大) |

基本用語解説

オプション(OP)

設定水準の手前では防戦の売買が、抜けたところではストップロスの売買が活発化しやすい。また、期限(カットオフタイム)に向けて設定水準に収れんする動きを見せる場合もある。

ストップ・エントリー

ストップ・エントリー自体はストップがあって、それを付けたことを必ずしも意味するわけではない。よくあるパターンとしては、ストップが無くてもチャートポイントを上抜け、もしくは下抜けた場合、一段高もしくは一段安が進むケースである。例えばドル円のスポット価格が78.45円にあって、78.50円がチャートポイントとした場合、これを抜けたところで、事前に受けていた買いオーダーが自動的に発動するかたちとなる。これをストップ・エントリーという。また具体的なケースでは、オール・テイクン・ネクスト(all taken next)というパターンもある。これは上記の例を取ると、78.50円で買いなのだが、同レートに大きな売りがある場合、78.50円の買いはすべて吸収されてしまう。このため78.50円の売りオーダーをすべて付けてから(all taken)、次のレート(next;例えば78.52円)を買うということを意味する。これによって、チャートポイント78.50円を超えた瞬間にストップ買いを付けたような動きとなることになる。

マクロ系(ファンド)

マクロ経済分析からみた経済・金融政策などの歪みに着目して投資効率をはじき出して、割安な資産を買い、割高な資産を売るなどの方法で利益を追求するファンド。集中的に取引を仕掛けてマーケットを大きく動かすことがある。米国の年金ファンドなどもこの手法を用いており、マクロ系ファンドにカテゴライズされている。

モデル系(ファンド)

数理モデルなどを用いた投資運用方法により売買を行うファンド。運用スタイルをもとに構築したシステムで自動売買を行うファンドもあり、一定の価格・条件を満たすと瞬時に売買を活発化させる傾向がある。市場では「モデル系の売り」「モデル系の買い」などと略されて使われることが多い。

知っておきたい為替用語 ~オプション基礎編~

CALL(コール)=買う権利

例;ドル円の現在値が100.00円の時点において、1週間後にドル円が100.55円まで上昇すると予測した場合、単純に100.20円のドルを買う権利を購入した場合は「100.20円のドルコールを買う」と表現する。

そして1週間後、ドル円が100.55円まで上昇すれば、このOPを行使して0.35円の利益を得ることができる。

そして1週間後、ドル円が100.55円まで上昇すれば、このOPを行使して0.35円の利益を得ることができる。

PUT(プット)=売る権利

例;ドル円の現在値が100.00円の時点において、1週間後にドル円が99.45円まで下がると予想した場合、単純に99.80円のドルを売る権利を購入した場合は「99.80円のドルプットを買う」と表現する。ドルを売ることと同じ意味である。

そして1週間後、ドル円が99.45円まで下がれば、このOPを行使して0.35円の利益を得られる。

そして1週間後、ドル円が99.45円まで下がれば、このOPを行使して0.35円の利益を得られる。

PUT(プット)のショート=「売る権利」を売ること

例;ドル円の現在値が100.00円の時点において、1週間後にドル円が100.55円まで上昇すると予測した場合、単純に100.20円のドルを売る権利を売却した場合は「100.20円のドルプットを売る」と表現する。「ドルプットを売る」行為はドルを買うことと同じ意味で、ポジションはドルロングになる。

そして1週間後、ドル円が100.55円まで上昇すれば、OPのプレミアム分の利益を得られる。

そして1週間後、ドル円が100.55円まで上昇すれば、OPのプレミアム分の利益を得られる。

CALL(コール)のショート=「買う権利」を売ること

例;ドル円の現在値が100.00円の時点において、1週間後にドル円が99.45円まで下落すると予測した場合、99.80円でドルを買う権利を売却すれば「99.80円のドルコールを売る」と表現する。「ドルコールを売る」ことは、ドルを売ることと同じ意味である。

そして1週間後、ドル円が99.45円まで下落すれば、OPのプレミアム分の利益を得られる。

そして1週間後、ドル円が99.45円まで下落すれば、OPのプレミアム分の利益を得られる。